我が家は相続税がかかりそうだ―こんな場合は早くから対策を練ることが相続税で慌てないためのポイントの一つです。最も大切なのは納税資金の準備です。相続税は相続開始、つまり被相続人が死亡したことを知った日の翌日から10カ月以内に申告・納税しなければならず、しかも現金での一括払いが原則です。

期限内に申告・納税しないと小規模宅地等の特例などが受けられなくなったり、無申告加算税や延滞税といったペナルティが科されて、税金が重くなることもあります。

相続対策としてまず考えたいのが、現金や換金しやすい金融資産を準備しておくこと。また特例を利用して結果的に相続税がゼロになる場合でも必ず申告は必要です。

納税資金の準備

相続税を納付するのは相続人ですが、被相続人となる立場でできる納税資金の準備もあります。一つは生命保険への加入です。保険金は受取人を指定するので、特定の相続人に財産を残したい場合には有効で『法定相続人の数×500万円の控除』を受けられるのもメリットの一つです。

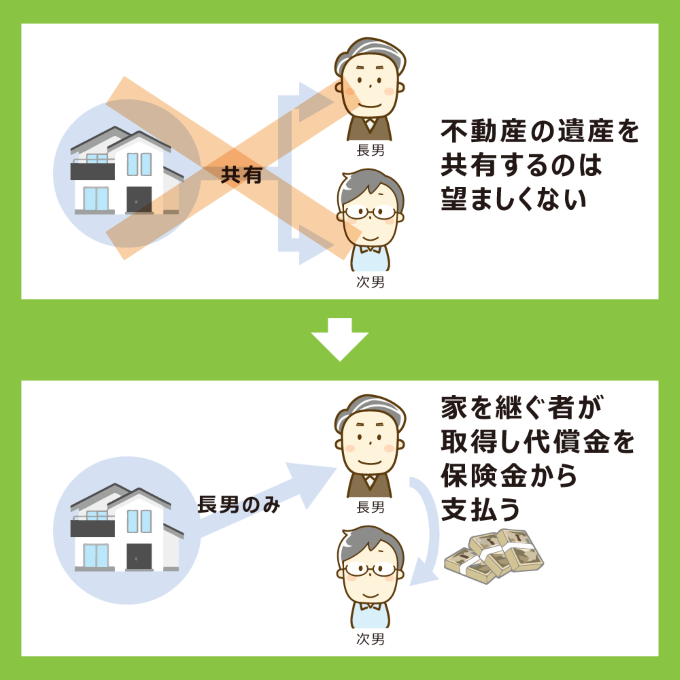

例えば相続財産の大半が自宅で、分割が難しい場合に、保険に加入しておけば自宅を相続しない相続人に保険金を代わりに渡すことができます。また、自宅以外の不動産が小規模宅地等の特例の対象外の物件なら、存命中に売却して現金化し、相続人が分割しやすくしておくというのも一つの手です。

相続税がかかりそうという相続人なら、早めに預貯金などで納税資金の準備に着手したいものです。住宅ローンを返済中の方なら、手元にキャッシュを残しておくため繰上返済を控えることも選択肢の一つです。家計の状況に応じて検討しましょう。

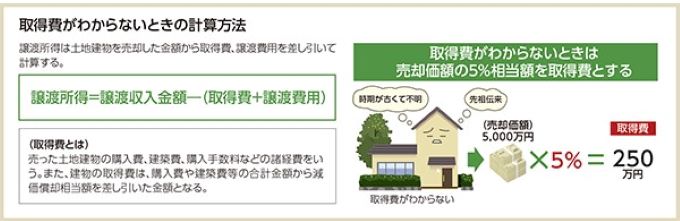

また将来、相続が見込まれる不動産の情報を親に確認することも準備の一つ。相続後に不動産の売却をするかもしれない場合に、買った時の価格、すなわち取得価格が分かる資料がどこにあるか尋ねておきましょう。これが不明だと売却した時に取得価格として物件価格の5%しか差し引けなくなり、売却益にかかる税金が増えてしまうおそれがあるからです。

売買契約書が残っていなければ購入代金の引き落としが記された預金通帳などでも構いません。そのほか土地が借地権の場合には、地主との契約やこれまでの経緯なども尋ねておくと後から役立つことがあります。

生前贈与を行う

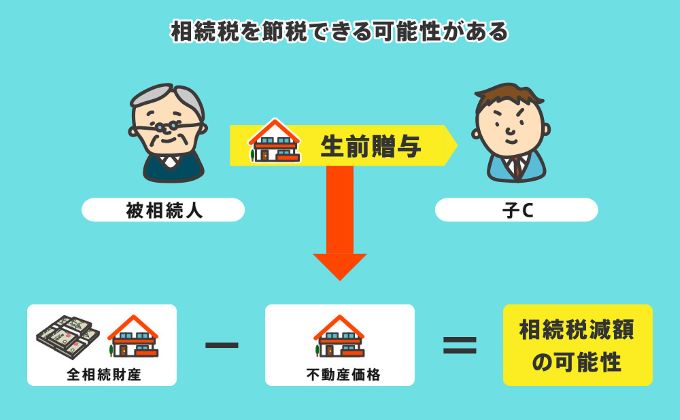

相続税が多額になりそうな場合には、相続財産を減らすのも相続対策の一つです。有効な対策の一つが生前贈与です。ポイントは年110万円の贈与税の非課税枠にこだわらずに、相続税率より低い税率で贈与するプランを立てることです。

ここでの注意点は、相続開始前の3年以内に相続人に贈与された財産は、相続の際に相続財産として組み戻されてしまうというルールがあるので、生前贈与を行うなら早めに取り組みましょう。

二次相続まで見越した相続プランを

両親のどちらかが死亡した場合の相続を一次相続、残った親が死亡した場合の相続を二次相続と言いますが、父親が亡くなった一次相続時に、とりあえず母親に財産を全額相続させてしまうケースが結構多く見られます。

母親が相続すれば「配偶者の税額軽減」という特例が利用でき「1億6,000万円」または「法定相続分相当額」のいずれか大きい額まで相続税がかからないことが大きな理由のようです。

しかし一次相続で母親だけに相続させてしまうと、今度、二次相続した際に子供の相続税の負担が重くなるなど、一次相続と二次相続における相続財産の分け方によって「相続税の総額」が変わることは覚えておきましょう。両親が二人とも健在の場合、相続は二次相続まで考えて備えておくことが大切です。

在日の社会も、原則長男による家督相続から、相続順位が同じであれば平等に財産を分ける均分相続へと時代は変化しました。私たちも今まさに被相続人になるような年齢になりました。子供たちは均分相続の考え方に切り替わり、相続の権利を主張するようになっています。

そのため相続は財産の額の大小に関わらず、もめやすい時代になっていると言えますね。被相続人となる親世代は、子世代の相続が”争族“とならないように、財産の分け方を慎重に考えなければいけない時代になったといえるでしょう。